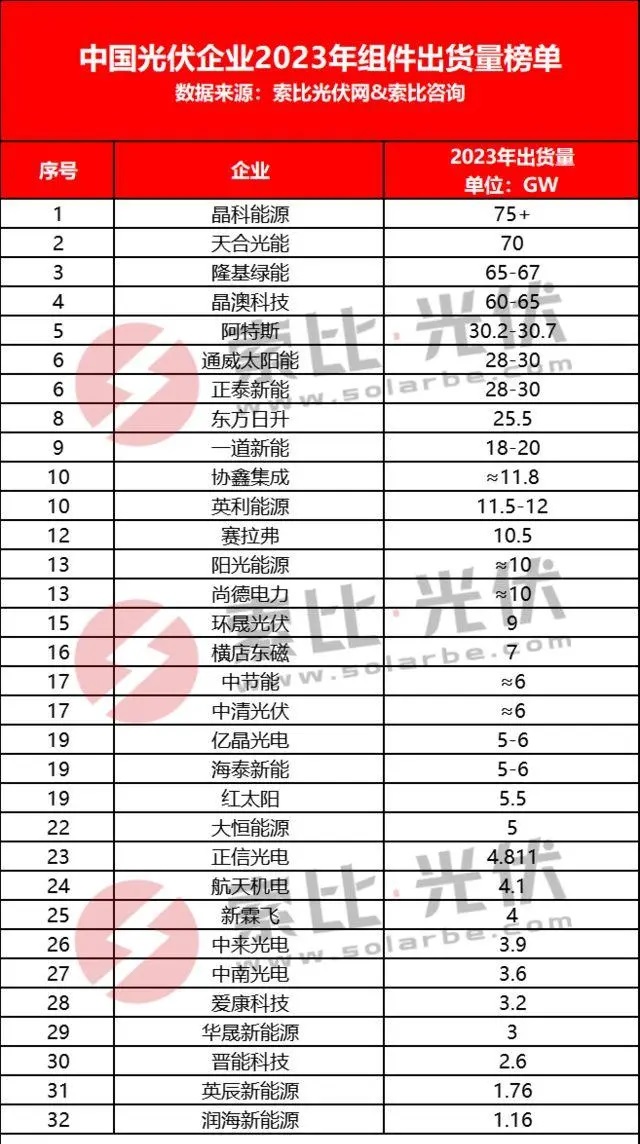

2023年我国光伏企业组件出货量TOP榜单,前几名仍是常年“霸榜”的龙头,而新势力的表现、产业链上游企业相关业务布局的提速同样值得关注。

“组件五巨头”地位稳固,通威、正泰组件产能加速释放

因为目前多数企业未公布详细出货数据,所以TOP榜单中部分数据来自各机构、媒体的调研,在具体数字上有一定出入,但排名大体一致,钛媒体APP综合多个榜单整理出了TOP10。

从汇总版TOP10榜单来看,历来有“组件五巨头”之称的晶科能源(688223.SH)、天合光能(688599.SH)、隆基绿能(601012.SH)、晶澳科技(002459.SZ)、阿特斯(688472.SH)表现仍然稳定,位居前五名。

相比于2022年隆基、天合、晶科、晶澳组件出货量均在40-47GW的情况,2023年差距有拉大之势,第一名与第四名的差距预计在10-20GW之间。而晶科凭借N型TOPCon组件渗透率的持续提升,全年实现约70%的同比增长,一举超越了连续三年排名第一的隆基和2022年“压自己一头”的天合,以75-80GW的出货量时隔三年后再次拿下榜首(晶科曾在2016至2019年连续三年组件出货量位居行业第一)。此前,晶科曾在2022年年报中给出2023年60-70GW的组件出货量目标,虽然具体数字还未公布,但目前来看已能确认其超额完成了任务。在钛媒体APP此前对光伏行业2023年情况的复盘中也曾提及,晶科较早布局的N型产能在新型技术迭代过程中大受欢迎,2023年前三季度营收同比增长61.25%,净利润同比大增279.14%,在行业整体性低端产能过剩、遭遇降价潮、业绩增长失速的情况下,其财务指标表现在电池、组件企业中具备较为突出的优势。

天合光能预计2023年实现约70GW的组件出货量,同比增长约50%,大概率仍会排名第二。

多数机构预测隆基2023年的组件出货量65-67GW之间,同比仍保持了45%以上的增速,虽然铁定会失去“四连冠”的机会,但目前也仍有机构认为隆基最终的组件出货量有望达到70GW,可能会与天合竞争第二名位置,但具体情况可能要等待2023年年报出炉后才能确认。值得注意的是,在去年下半年行业产能过剩、价格竞争愈发惨烈的情况下,隆基绿能三季度业绩也高度承压,当季营收同比下滑18.92%,净利同比下滑44.05%,在业绩说明会上,公司总经理李振国称公司存在策略失误,在其他企业以低价订单抢占市场时没有跟进,影响了组件销售和四季度交付,并表示年初组件出货85GW的目标预计只能完成80%(即70GW),目前来看,隆基去年前三季度组件出货量为43.53GW,在竞争白热化的四季度完成70GW目标也存在一定难度。

晶澳2023年组件出货量也位居第一梯队,预计在60GW以上,同比增长约50%。而出货量均超过60GW的前四名,合计出货占行业总出货的比例接近60%。

阿特斯虽然居于“五巨头”之列,但组件出货量、产能与前四一直有差距,2023年预计能够实现30GW以上的出货量,同比增长40%以上,是第二梯队的“领头羊”。

榜单中5-10名依次是通威股份(600438.SH))、正泰新能、东方日升(300118.SZ)、一道新能和协鑫集成。其中通威、正泰出货量预计都在28-30GW之间,同比增长翻倍,尤其是近年来大力扩展下游布局的一体化龙头通威,其2022年组件出货量不足10GW,2023年翻了2倍多,一举进入榜单前列。在产能方面,目前通威的组件产能可能已经达到80GW左右的水平,相比2022年底提升了5倍多。在年初的投资者交流会上,通威披露2024年的组件出货目标设定为超过50GW,如果能够实现,那么其排名未来还会进一步提升。

光伏老牌玩家东方日升和新势力代表、目前已启动创业板IPO的一道新能也都实现了80%以上的同比增长,而另一家一体化龙头协鑫的组件业务也在提速,2023年预计出货量在12GW以上,同比增长近80%。此外,英利能源、横店东磁、尚德电力、阳光能源的组件出货量预计也会超过10GW,最终数据出炉后,其中或许会有企业取代协鑫集成进入TOP10榜单。

N型技术路线之争引人关注,TOPCon目前优势明显

此前,钛媒体APP多次在报道中研判称,在未来的光伏制造业发展中,技术将扮演愈发重要的角色。在电池、组件领域,N型替代P型的迭代和不同N型技术路线的竞争尤其值得关注。

从2023年组件出货量榜单来看,N型技术中,TOPCon仍稳固占据着主流地位,前五名中晶科、天合、晶澳、阿特斯走的都是TOPCon路线,其中布局最深的晶科更是凭借TOPCon“逆袭”重返排行榜第一。而作为BC路线的绝对龙头,隆基却无奈下调出货目标,失去了攥在手里三年的冠军位。

根据晶科方面最新发布的数据,该公司全年近80GW的组件出货量中,有约50GW是N型产品,占全球N型出货量的40%以上。在此前晶科公布的2024年目标中,第一条就是N型产能突破100GW(包括电池、组件),其他目标中还包括“TOPCon量产电池效率26.5%+,稳居行业第一”等涉及新型产能的内容,预计2024年该公司组件出货量会在N型产能加速释放的推动下进一步提升。

此外,组件出货量超过60GW的天合、晶澳在N型TOPCon产能、产品布局上也在提速,前者TOPCon电池产能预计已达到40GW,且在N型硅片自供上具有优势,有利于进一步降低组件成本;晶澳2024年硅片、电池、组件三大环节的年产能目标均在100GW以上,其中提升N型产能占比同样是该公司最重要的规划之一。

在巨头的N型产能竞争中,押注BC路线的隆基目前似乎不占优势,业绩上承受的压力也更大。但从近期动向来看,其BC电池产能逐渐落地投产,采用了自研HPBC技术的分布式Hi-MOX6新型光伏组件也已走向市场,且公司领导层坚定表示BC路线会是未来5-6年的主流。2024年该公司能否通过BC路线“弯道超车”,再次竞争组件出货量第一,仍然值得关注。